中国电商与美团争夺食品配送市场,竞争加剧

本报告探讨了中国电子商务领域中,主要电商平台与美团在食品即时配送和即时购物领域的激烈竞争。据预测,到2030年,外卖市场规模将达到人民币2.4万亿元,即时零售市场规模达1.5万亿元。各大平台正通过高频次的食品配送服务推动低频次商品或服务(如旅游)的销售,以打造“日常应用”平台。

核心观点总结

1. 电商平台的竞争重点已转向食品即时配送和即时购物市场,预计该市场将在未来几年持续扩张[1]。

2. 主要电商玩家的战略目标是通过高频次食品配送促进用户习惯形成,并借此推广整体电商产品及服务[2]。

3. 报告提出三种竞争情景,包括美团维持市场份额、阿里巴巴抢占市场份额以及京东提升市场份额[3]。

4. 若京东食品配送订单量超过2000万/日,它有望获得显著收益,特别是在提高客户获取效率方面[4]。

5. 尽管拼多多在食品配送领域参与较少,但其社区团购业务可能从美团的部分退出中受益[5]。

6. 阿里巴巴正整合饿了么与飞猪资源来增强竞争力,并预计其即时零售将在2025年后快速增长[6]。

7. 美团虽然面临挑战,但旗下“美团优选”和“美团买菜”被认为将是新的增长点[7]。

8. 尽管短期内利润可能因投资而受到挤压,但长远来看这将有助于提升营销效率并优化盈利能力[8]。

9. 对投资者而言,关注电商公司在食品配送上的投入及其对长期盈利的影响至关重要[9]。

10. 长期竞争或将提高整个行业的运营效率和盈利能力,至2030年时,外卖和即时零售市场的渗透率预计将分别达到33%和18%[10]。

发展隐忧

- 竞争加剧可能导致现有参与者利润率下降。

- 政策变化可能会增加企业运营成本。

- 技术挑战要求企业不断跟进新技术的发展。

- 用户增长放缓会影响收入增长。

- 宏观经济波动可能影响消费者支出意愿。

关键驱动因素与假设拆解

需求端:消费者对于即配服务的需求将以每年约9%的速度增长,实现可能性较高。

供给端:企业会加强配送队伍建设和算法优化以提升服务效能,此部分存在一定不确定性。

价格策略:短期补贴或将抬升获客成本,然而随着规模效应显现,这部分费用有望回落。

政策环境:当前政策趋于稳定状态,不过仍不排除出台新监管措施的可能性。

时间轴与事件催化

- 2025年第三季度:预期为各大电商平台在食品配送领域投资高峰期,或成股价转折点。

- 2025年底:预计市场渗透水平将达到预设阈值。

- 2026年初:阿里和京东预计在此阶段达到收支平衡甚至适度盈利状态。

- 2027年初:营销转化效率明显改善。

风险提示

- 市场竞争愈发激烈

- 法规调整带来的不确定性

- 技术更新换代速度快

- 用户基数扩张减速

- 宏观经济形势不稳

行业链条影响分析

- 上游供应商将从市场需求增加中获利。

- 中游平台则可以通过扩大用户基础来发掘更多交叉销售机会。

- 下游消费者也将享受到更加丰富且实惠的产品选择。

操作建议

- 投资方向: 建议密切跟踪头部企业在食品配送板块的动作以及相关财务指标变动情况;依据市场走势适时调整持仓比例。

- 业务规划: 平台需持续进行技术创新投入,改善用户体验同时精简市场开拓流程。

- 监测要点: 包括但不限于实时交易数据、政府相关政策动向以及其他潜在危机信号。

4.3 京东:流量逆袭与风险

- 25mn 日单稳态门槛:需150k全职骑手+社区3km微仓网,资本强度最高;假设2025年亏损300亿。

- 交叉转化:40%新外卖用户30天内在JD Retail下单。

- 估值:SOTP US$48/HK$187;2026年若缩亏至100亿,则核心PE <10x。

4.4 拼多多:错峰、社区团购与海外

- Duo Duo Grocery:吸收美团优选退出省份库存;AOV提升至10元,毛利14-16%。

- Temu重启直邮:7月起北美市场采用关税后直邮模式,维持增长。

- 估值:SOTP US$131,Temu采用15x PE;核心国内业务12x PE。

五、业务模式与成本结构

5.1 集中厨房 v.s. 传统明厨

5.2 五种即时零售履约模型

- On-demand Delivery(<1 h):骑手直送;美团闪购占62%。

- 1P 微仓到家(30-60 min):京东Xiaoxiang Supermarket、阿里盒马。

- Mega-warehouse(次日达):京东超市、天猫超市,自动化高。

- 社区团购(次晨自提):拼多多、多多买菜;现盈利性弱。

- P2P 长途快递(2-3 天):拼多多低价包邮SKU。

六、社区团购对照与竞争启示

社区团购的百亿级烧钱战役证明:参与者过多+AOV过低+冷链损耗高 → 难以盈利。即时零售具备:

- 客单价更高(¥30-90);

- 履约半径短,损耗低;

- 参与者仅3家,暂无纯垂直玩家。

因此,高盛认为行业最终利润率可稳定在GTV 1-1.5%,显著优于社区团购长期负毛利。

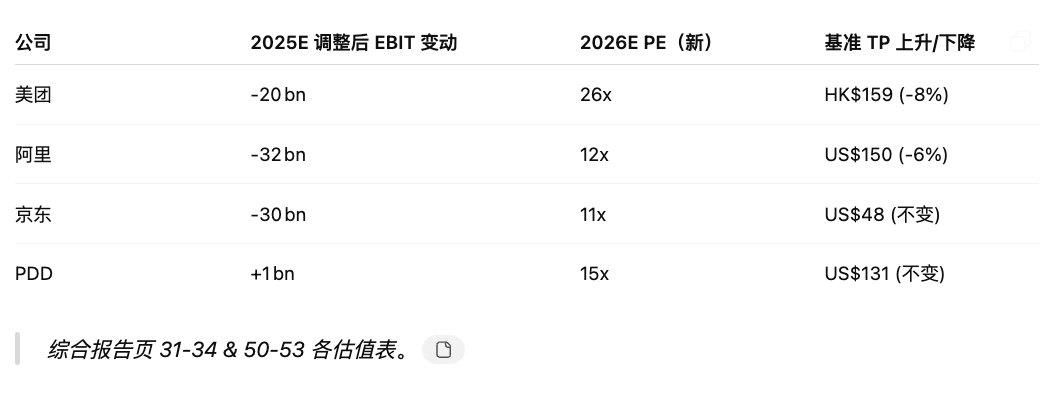

七、财务与估值影响

八、风险与政策变量

- 补贴周期延长:若“消费刺激”政策续期,补贴退坡时间或推迟至2026 Q1。

- 监管加强:骑手社保、食品安全直播、数据合规均可能抬升成本。

- 短视频电商虹吸:抖音、快手以低佣金+达达众包切入<30 min配送。

- AI 外卖调度:模型失准导致订单超售风险。

九、投资与战略建议

9.1 平台投资节奏

- 短期(2025 H2):规避利润下修风险,配置游戏、出行、出海平台。

- 中期(补贴拐点后):捕捉外卖/即时零售“补贴退出—利润修复—估值扩张”三段逻辑。

9.2 商业运营指引

- 餐饮品牌:入驻集中厨房+多平台比价;关注A/B流量包。

- 商超便利:开发“急需+重货”双SKU结构,提升毛利与客单。

- 物流服务商:布局3km微仓,与平台骑手管理SaaS对接。

十、结论

- Everyday App 竞逐本质:通过高频服务(外卖/即时零售)降低CAC、提高DAU与粘性,再向低频高利润品类交叉销售。

- 战略分化:美团守城+集中厨房;阿里流量整合+巨额补贴;京东流量反哺1P零售;拼多多聚焦低价与海外。

- 长期胜负手:供应链效率(集中厨房、微仓)、骑手成本结构、AI调度算法,以及政策对雇佣模式的态度。

- 投资启示:当前最坏盈亏点预计2025 Q3出现,随后盈利弹性将逐季释放;建议把握“补贴峰值”后的估值修复窗口。